Окоф в декларации по имуществу. Может ли код окоф влиять на применение льготы по налогу на имущество организаций? Основные средства, имеющиеся в Классификаторе

По всем основным средствам, числящимся в учетных регистрах по состоянию на 01.01.2017, должны выполняться правила:

1. Они остаются на тех же аналитических счетах счета 101 00, на которых учитывались по состоянию на 01.01.2017;

2. Срок полезного использования по ним не пересматривается и амортизация начисляется по прежним нормам.

Об этом прямо написано в Минфина России от 27.12.2016 N 02-07-08/78243, от 30.12.2016 N 02-08-07/79584.

В то же время учреждение имеет право дополнительно проставить в Инвентарных карточках (ф. 0504031) по "старым" основным средствам новый код ОКОФ. Такую разноску можно провести машинным способом - соответствующую услугу предоставляют многие разработчики бухгалтерского программного обеспечения. Для целей ведения бухгалтерского учета новые коды ОКОФ по "старым" основным средствам на сегодняшний день не нужны - это мы уже разобрали в предыдущем абзаце. Однако новые коды ОКОФ по всем без исключения основным средствам (включая объекты, поступившие до 01.01.2017) могут, например, понадобиться:

- для заполнения раздела 2.1 отчетов по налогу на имущество (при разработке этих отчетов было предусмотрено проставление по всем объектам недвижимости нового кода ОКОФ и только недавно налоговая разрешила указывать и старые коды - смотрите, в частности, ФНС России от 24.08.2017 N БС-4-21/16786@);

- для составления иной дополнительной отчетности, включая статистическую.

Определять принадлежность объекта к основным средствам надо только в соответствии Инструкцией, утвержденной Минфина России от 01.12.2010 N 157н (далее - N 157н). Если по заключению комиссии учреждения объект может использоваться самостоятельно более 12 месяцев в деятельности учреждения, его обязательно надо принять к учету в составе основных средств (исключения предусмотрены только Инструкции N 157н). Не выполните это требование - ревизоры обоснованно напишут в акте проверки о нарушении. Упомянут объект в новом ОКОФ или нет - не важно. Также не имеет значения то обстоятельство, что в переходных ключах указано "не являются основными фондами". Дело в том, что N 157н не предусматривает использование ОКОФ для решения вопроса: "Является ли объект основным средством?".

ОКОФ нужен для определения срока полезного использования согласно Правительства РФ от 01.01.2002 N 1 по объектам, которые комиссия уже отнесла к основным средствам.

Что же делать, если комиссия отнесла объект к основным средствам, но в ОКОФ его нет и поэтому воспользоваться Правительства РФ от 01.01.2002 N 1 не получается? В таком случае срок полезного использования объекта надо определять без этого постановления - согласно рекомендациям производителей и т.п. (соответствующая процедура описана в Инструкции N 157н).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы 1 класса Левина Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

На учете числятся здания мобильные или вагон-дома, которые используются для проживания вахтовиков на месторождениях. Какой код ОКОФ у таких ОС и облагаются ли они налогом на имущество, если относятся к группе ОС "Здания"?

Указанные объекты могут быть отнесены к категории «Здания (кроме жилых)» - код ОКОФ 11 0000000 .

Если мобильные здания, вагон-дома можно при желании разобрать на части, а затем снова установить, то ваша компания - обладатель движимого имущества. Речь идет о так называемых сооружениях модульного типа. К ним вы можете отнести бытовки и другие передвижные сборно-разборные объекты. Если это имущество получено не в результате реорганизации (ликвидации) организации или сделки между взаимозависимыми лицами и принято на баланс, начиная с 1 января 2013 года, то налог на имущество платить не нужно.

Однако налоговые инспекторы неоднозначно относятся к подобным конструкциям. Как показывает судебная практика, многие ревизоры на местах убеждены, что речь идет все же о недвижимости. И значит, с нее надо платить налог на имущество. Поэтому, чтобы точно избежать недоразумений, лучше узнайте позицию своего инспектора по поводу спорного объекта.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Постановление, Классификатор Госстандарта России от 26.12.1994 №№ 359, ОК 013-94 «Общероссийский классификатор основных фондов (ОКОФ). ОК 013-94 (коды 10 0000000 - 14 2949220) (с изменениями на 14 апреля 1998 года)»

Передвижные домики производственного назначения (мастерские, котельные, кухни, АТС и пр.) и непроизводственного назначения (жилые, бытовые, административные и пр.) относятся к зданиям;* установленное в них оборудование относится соответственно к машинам и оборудованию или другим разделам основных фондов.

|

11 0000000 |

3 | ЗДАНИЯ (КРОМЕ ЖИЛЫХ) |

2. Статья: Как отличить недвижимые объекты от движимых, чтобы без ошибок сдать расчет по налогу на имущество

Сборно-разборные помещения

Если у вас на балансе числится конструкция, которую при желании можно разобрать на части, а затем снова установить, то ваша компания - обладатель движимого имущества. Речь идет о так называемых сооружениях модульного типа. К ним вы можете отнести павильоны, торговые ряды, бытовки и другие передвижные сборно-разборные объекты.* Во всяком случае, киоски, навесы и подобные временные сооружения не относятся к капитальному строительству (п. 10 ст. 1 Градостроительного кодекса РФ).

Другое дело, что налоговые инспекторы неоднозначно относятся к подобным конструкциям. Как показывает судебная практика, многие ревизоры на местах убеждены, что речь идет все же о недвижимости. И значит, с нее надо платить налог на имущество. Поэтому, чтобы точно избежать недоразумений, лучше узнайте позицию своего инспектора по поводу спорного объекта.*

Вы готовы дойти до суда? Тогда можете налог не платить (если, конечно, речь идет о конструкциях, оприходованных в этом году). Шансы отстоять свой подход в суде высоки. Свидетельство тому - постановление ФАС Московского округа от 21 августа 2012 г. по делу № А40-132980/11-116-357 .

К недвижимости, с которой платят налог на имущество, относят здания, сооружения. То есть те объекты, переместить которые без ущерба их назначению невозможно.* При этом платить налог с земельных участков или объектов незавершенного строительства не нужно, хотя их тоже относят к недвижимости. Объяснение тут простое. С земельных участков платят отдельный налог. А объекты незавершенного строительства не являются основными средствами, а значит, и при расчете налога на имущество их не учитывают.

Движимым же имуществом признают объекты, которые не подпадают под определение недвижимости.*

Определяя состав имущества, руководствуйтесь также Законом от 30 декабря 2009 г. № 384-ФЗ и Общероссийским классификатором основных фондов (ОКОФ) , утвержденным постановлением Госстандарта России от 26 декабря 1994 г. № 359 . Такие разъяснения есть и в письме Минфина России от 25 февраля 2013 г. № 03-05-05-01/5322 .

Во-первых, не нужно платить налог с основных средств, которые признаются движимым или недвижимым имуществом, но которые исключены из состава объектов налогообложения пунктом 4 статьи 374 Налогового кодекса РФ.

К таким основным средствам относятся:*

– земельные участки, водные объекты и природные ресурсы;

– основные средства силовых структур;

– объекты культурного наследия;

– ядерные установки, которые используются в научных целях, а также хранилища ядерных материалов, радиоактивных веществ и отходов;

– ледоколы, атомоходы и суда атомно-технологического обслуживания;

– космические объекты;

– корабли, зарегистрированные в Российском международном реестре судов;

– любые основные средства, включенные в первую или во вторую амортизационную группу по

В силу п. 1 ст. 386 НК РФ учреждения здравоохранения, как и другие плательщики налога на имущество организаций, обязаны по истечении каждого отчетного и налогового периодов представлять расчеты по авансовым платежам по налогу и декларацию по налогу в налоговые органы. Форма налоговой декларации утверждена Приказом ФНС РФ от 31.03.2017 № ММВ-7-21/271@. Приказ содержит новые формы налоговой декларации, а также налогового расчета по авансовому платежу, форматы представления форм отчетности в электронном виде и требования к их заполнению (далее – декларация, расчет, Порядок заполнения). В статье мы рассмотрим основные новшества данного приказа.

Состав декларации.

В соответствии с п. 3 Приказа ФНС РФ от 31.03.2017 № ММВ-7-21/271@ новая форма налоговой декларации применяется начиная с представления отчетности за налоговый период 2017 года. Однако Письмом ФНС РФ от 14.04.2017 № БС-4-21/7145 налоговым органам рекомендовано принимать расчеты авансовых платежей по налогу на имущество организаций за I квартал 2017 года уже по новой форме. Это связано с тем, что новые расчеты учитывают изменения, внесенные в порядок уплаты налога на имущество организаций, вступившие в силу 1 января 2017 года.

Согласно п. 1.2 Порядка заполнения включает в себя:

титульный лист;

раздел 1 «Сумма налога, подлежащая уплате в бюджет»;

раздел 2 «Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства»;

раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости»;

раздел 3 «Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как ».

Как мы видим, в отличие от декларации, утвержденной Приказом ФНС РФ от 24.11.2011 № ММВ-7-11/895, новая форма декларации дополнена разделом 2.1, в котором приводится пообъектная информация о недвижимом имуществе, облагаемом налогом по среднегодовой стоимости, в отношении которого налог исчислен в разделе 2 декларации, с указанием кадастровых номеров (при наличии), условных номеров (при наличии), инвентарных номеров (при отсутствии кадастровых, условных номеров и в случае наличия инвентарного номера), кодов ОКОФ и остаточной стоимости на последний день налогового периода.

Кроме того, в Приказе ФНС РФ от 31.03.2017 № ММВ-7-21/271@ уточнен порядок согласования одной декларации в отношении суммы налога, подлежащей уплате в бюджет субъекта РФ (в отношении суммы налога, подлежащей уплате в бюджет муниципального образования).

В силу п. 1.6 Порядка заполнения декларация заполняется в отношении сумм налога, подлежащих уплате в бюджет по соответствующему коду (кодам) муниципального образования, согласно ОКТМО. При этом в декларации, представляемой в налоговый орган, указываются суммы налога, коды ОКТМО которых соответствуют территориям муниципальных образований, подведомственным данному налоговому органу.

В случае, если законодательством предусмотрено зачисление налога в региональный бюджет без направления по нормативам суммы налога в бюджеты муниципальных образований, одна декларация может заполняться в отношении суммы налога, подлежащей уплате в бюджет субъекта РФ, по согласованию с налоговым органом по данному субъекту РФ, полученному до начала налогового периода, за который представляется такая декларация. В этом случае при заполнении декларации указывается код ОКТМО, соответствующий территории муниципального образования, подведомственной налоговому органу по месту представления декларации.

В случае, если налог зачисляется полностью или частично в бюджеты муниципальных образований, одна декларация может оформляться в отношении суммы налога, подлежащей уплате в бюджет муниципального образования, по согласованию с налоговым органом по данному субъекту РФ, полученному до начала налогового периода, за который представляется такая декларация. В этом случае при заполнении декларации указывается код ОКТМО, соответствующий территории муниципального образования, подведомственной налоговому органу по месту представления декларации.

В свою очередь, если налог полностью или частично зачисляется в бюджеты муниципальных образований, находящихся в ведении одного налогового органа, одна декларация может составляться в отношении сумм налога, исчисленных отдельно по каждому муниципальному образованию и соответствующему ему коду ОКТМО. При этом одна декларация в отношении имущества, подлежащего налогообложению в пределах одного муниципального района, может заполняться только в случае, если отсутствует решение представительного органа муниципального района о зачислении доходов от налога в бюджеты поселений, входящих в состав муниципального района, по установленным нормативам отчислений от доходов от налога, подлежащих зачислению в соответствии с законом субъекта РФ в бюджеты муниципальных районов.

Титульный лист.

В отношении как формы, так и порядка заполнения титульного листа надо отметить следующие новшества:

2. Уточнено, что номер контактного телефона учреждения должен состоять из кода страны, кода населенного пункта, номера телефона без знаков и пробелов. Например, «84950000000».

3. В связи с принятием Федерального закона от 06.04.2015 № 82-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части отмены обязательности печати хозяйственных обществ» исключена обязанность заверять декларацию печатью юридического лица.

Раздел 1

Как и ранее, указанный раздел заполняется в отношении суммы налога, подлежащей уплате в бюджет по месту нахождения учреждения, месту нахождения обособленного подразделения учреждения, имеющего отдельный баланс, месту нахождения недвижимого имущества.

Раздел 2

Согласно п. 5.2 Порядка заполнения данный раздел заполняется отдельно в отношении:

имущества, подлежащего налогообложению по месту нахождения учреждения;

имущества каждого обособленного подразделения, имеющего отдельный баланс;

недвижимого имущества, находящегося вне места нахождения учреждения и обособленного подразделения, имеющего отдельный баланс;

имущества, облагаемого по разным налоговым ставкам;

каждого объекта недвижимого имущества, имеющего место фактического нахождения на территориях разных субъектов РФ либо на территории субъекта РФ и в территориальном море Российской Федерации (на континентальном шельфе Российской Федерации или в исключительной экономической зоне РФ);

имущества, расположенного на территории другого государства, в отношении которого суммы налога фактически уплачены за пределами Российской Федерации в соответствии с законодательством другого государства;

льготируемого по конкретной налоговой льготе (за исключением налоговых льгот в виде уменьшения всей суммы налога, подлежащей уплате в бюджет, и налоговой льготы, установленной в виде понижения налоговой ставки) имущества.

При заполнении строк и граф данного раздела учитываются следующие особенности (п. 5.3 Порядка заполнения).

|

Порядок заполнения |

|

|---|---|

|

Указывается код вида имущества. Все коды представлены в приложении 5 к Порядку заполнения |

|

|

Проставляется код ОКТМО, по которому подлежит уплате сумма авансового платежа по налогу |

|

|

Отражаются сведения об остаточной стоимости основных средств за налоговый период по состоянию на соответствующую дату |

|

|

Указывается среднегодовая стоимость имущества за налоговый период, исчисленная как частное от деления на 13 суммы значений по графе 3 строк с кодами 020 – 140 |

|

|

|

|

Отражается среднегодовая стоимость не облагаемого налогом имущества за налоговый период, исчисленная как частное от деления на 13 суммы значений по графе 4 строк с кодами 020 – 140 |

|

|

Отражается налоговая база, исчисленная как разница значений строк с кодами 150 и 170 |

|

|

Указывается составной показатель:

|

|

|

Приводится налоговая ставка |

|

|

Отражается сумма налога за налоговый период, исчисленная как:

|

|

|

Приводится сумма авансовых платежей по налогу, исчисленных по окончании отчетных периодов (I квартал, полугодие (второй квартал), девять месяцев (III квартал)), по налоговым расчетам по авансовым платежам по налогу, представленным в течение налогового периода |

|

|

Указывается составной показатель:

|

|

|

Проставляется сумма налоговой льготы, уменьшающей сумму налога, подлежащую уплате в бюджет |

|

|

Отражается всех учтенных на балансе основных средств по состоянию на 31 декабря налогового периода, за исключением остаточной стоимости имущества, не облагаемого налогом по пп. 1 – 7 п. 4 ст. 374 НК РФ |

* Заполняется только в случае установления законом субъекта РФ для учреждения по данному имуществу налоговой льготы в виде понижения ставки.

** Заполняется только в случае установления законом субъекта РФ для отдельной категории налогоплательщиков налоговой льготы в виде уменьшения суммы налога, подлежащей уплате в бюджет.

Раздел 2.1

Как мы уже отметили, декларация дополнена разделом 2.1, в котором приводится пообъектная информация о недвижимом имуществе, облагаемом налогом по среднегодовой стоимости, в отношении которого налог исчислен в разделе 2 декларации, с указанием кадастровых номеров (при наличии), условных номеров (при наличии), инвентарных номеров (при отсутствии кадастровых, условных номеров и в случае наличия инвентарного номера), кодов ОКОФ и остаточной стоимости на последний день налогового периода.

Данный раздел заполняется в отношении объектов недвижимого имущества, налоговой базой в отношении которых признается среднегодовая стоимость, сумма налога в отношении которых исчисляется в разделе 2 декларации.

Напомним, что в соответствии со ст. 375 НК РФ налоговая база определяется как:

1) среднегодовая стоимость имущества, признаваемого объектом налогообложения (п. 1 ст. 375 НК РФ). При ее определении имущество учитывается по остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным учетной политикой учреждения. В случае если остаточная стоимость имущества включает в себя денежную оценку предстоящих в будущем затрат, связанных с данным имуществом, остаточная стоимость указанного имущества определяется без учета таких затрат.

В том случае, когда для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость этих объектов для целей налогообложения рассчитывается как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода;

2) кадастровая стоимость отдельных объектов недвижимого имущества по состоянию на 1 января года налогового периода в соответствии со ст. 378.2 НК РФ (п. 2 ст. 375 НК РФ).

Необходимо отметить, что п. 2 ст. 375 НК РФ закреплено, что налоговая база в отношении отдельных объектов недвижимого имущества определяется как их кадастровая стоимость по состоянию на 1 января года налогового периода в соответствии со ст. 378.2 НК РФ. В силу положений пп. 3 п. 12 и п. 13 ст. 378.2 НК РФ порядок налогообложения объектов недвижимого имущества исходя из кадастровой стоимости применяется в отношении организаций – собственников объектов недвижимого имущества. Между тем все имущество учреждений здравоохранения является государственной или муниципальной собственностью и закрепляется за ними на праве оперативного управления.

Следовательно, на объекты недвижимого имущества, принадлежащие учреждению здравоохранения на праве оперативного управления, нормы ст. 378.2 НК РФ не распространяются.

При заполнении строк и граф данного раздела учитываются следующие особенности (п. 6.2 Порядка заполнения).

|

Порядок заполнения |

|

|---|---|

|

Отражается кадастровый номер объекта недвижимого имущества (при наличии) |

|

|

Обозначается условный номер объекта недвижимого имущества (при наличии) в соответствии со сведениями Единого государственного реестра недвижимости |

|

|

Указывается инвентарный номер объекта недвижимого имущества |

|

|

Проставляется код объекта недвижимого имущества в соответствии с ОКОФ |

|

|

Приводится остаточная стоимость объекта недвижимого имущества по состоянию на 31 декабря налогового периода |

* Заполняется в случае отсутствия информации по строке 010 или 020.

В случае выбытия объекта недвижимого имущества до 31 декабря налогового периода (ликвидации организации до 31 декабря налогового периода) в отношении него раздел 2.1 не заполняется (п. 6.3 Порядка заполнения).

Раздел 3

российскими и иностранными организациями в отношении объектов недвижимого имущества, налоговой базой в отношении которых признается кадастровая стоимость;

иностранными организациями в отношении объектов недвижимого имущества организаций, не осуществляющих деятельность в Российской Федерации через постоянные представительства;

иностранными организациями в отношении объектов недвижимого имущества, не относящихся к деятельности иностранных организаций в Российской Федерации через постоянные представительства.

Как мы уже отметили, на объекты недвижимого имущества, принадлежащие учреждению здравоохранения на праве оперативного управления, нормы ст. 378.2 НК РФ не распространяются. Следовательно, и указанный раздел декларации ими не заполняется. Вместе с тем отметим что в данном разделе:

а) добавлена строка (001) «Код вида имущества». Коды приведены в приложении 5 к Порядку заполнения;

б) исключены строки, заполняемые в отношении инвентаризационной стоимости объектов недвижимого имущества иностранных организаций за налоговый период 2013 года;

в) отредактированы наименования строк, в которых указывается кадастровая стоимость;

г) добавлены строки, в которых отражается доля налогоплательщика в праве на объект недвижимого имущества (заполняется только в отношении объекта, находящегося в общей собственности), доля по п. 6 ст. 378.2 НК РФ.

Приложения к Порядку заполнения.

Здесь следует сказать об изменениях, коснувшихся справочника «Коды налоговых льгот» (приложение 6 к Порядку заполнения). Указанный порядок дополнен тремя новыми кодами льгот.

|

Код льготы |

Наименование льготы |

Основание |

|---|---|---|

|

Организации – в отношении имущества, расположенного во внутренних морских водах Российской Федерации, в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации либо в российской части (российском секторе) дна Каспийского моря, используемого при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, разведку, проведение подготовительных работ |

Пункт 23 ст. 381 НК РФ |

|

|

Организации – в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств, за исключением следующих объектов движимого имущества, принятых на учет в результате:

Исключения, установленные абзацами вторым и третьим настоящей налоговой льготы, не применяются в отношении железнодорожного подвижного состава, произведенного начиная с 1 января 2013 года |

Пункт 24 ст. 381 НК РФ |

|

|

Организации – в отношении имущества, учитываемого на балансе организации – участника свободной экономической зоны, созданного или приобретенного в целях ведения деятельности на территории свободной экономической зоны и расположенного на территории данной свободной экономической зоны, в течение десяти лет с месяца, следующего за месяцем принятия на учет указанного имущества |

Пункт 25 ст. 381 НК РФ |

В заключение отметим наиболее важные изменения в новой форме налоговой декларации:

1. Исключен код вида экономической деятельности по ОКВЭД.

2. Уточнен порядок согласования одной декларации в отношении суммы налога, подлежащей уплате в бюджет субъекта РФ (в отношении суммы налога, подлежащей уплате в бюджет муниципального образования).

3. Декларация дополнена разд. 2.1, в котором приводится пообъектная информация о недвижимом имуществе, облагаемом налогом по среднегодовой стоимости, в отношении которого налог исчислен в разд. 2 декларации, с указанием кадастровых номеров (при наличии), условных номеров (при наличии), инвентарных номеров (при отсутствии кадастровых, условных номеров и в случае наличия инвентарного номера), кодов ОКОФ и остаточной стоимости на 31 декабря налогового периода.

добавлена строка «Код вида имущества»;

отредактированы наименования строк, в которых указывается кадастровая стоимость;

добавлены строки, в которых отмечается доля налогоплательщика в праве на объект недвижимого имущества (заполняется только в отношении объекта, находящегося в общей собственности), доля по п. 6 ст. 378.2 НК РФ.

К группировке "ЗДАНИЯ (КРОМЕ ЖИЛЫХ)" относятся нежилые здания целиком или их части, не предназначенные для использования в качестве жилья и представляющие собой архитектурно-строительные объекты, назначением которых является создание условий (защита от атмосферных воздействий и пр.) для труда, социально-культурного обслуживания населения, хранения материальных ценностей и т.п. К данному виду основных фондов также относятся дебаркадеры с возведенными на них зданиями и аналогичные "плавучие" здания. В состав нежилых зданий и их частей включается также арматура, устройства и оборудование, которые являются их неотъемлемыми частями, а также исторические памятники, идентифицируемые прежде всего как нежилые, т.е. общая полезная площадь нежилых помещений которых занимает не менее 50% от всей полезной жилой и нежилой площади.

Нежилыми зданиями могут являться такие объекты, как склады, гаражи и промышленные здания, коммерческие (торговые) здания, здания для проведения развлекательных мероприятий, гостиницы, рестораны, школы, больницы, тюрьмы и т.д. Помещения тюрем, колоний, следственных изоляторов, казарм для заключенных, казарм для военных, общежития исправительных и воспитательных колоний, лечебные исправительные учреждения, школы и больницы рассматриваются как нежилые здания, несмотря на то, что они могут служить местом жительства.

Объектом классификации данного вида основных фондов является каждое отдельно стоящее здание. Если здания примыкают друг к другу и имеют общую стену, но каждое из них представляет собой самостоятельное конструктивное целое, они считаются отдельными объектами.

Наружные пристройки к зданию, имеющие самостоятельное хозяйственное значение, отдельно стоящие здания котельных, а также надворные постройки (склады, гаражи, ограждения, сараи, заборы, колодцы и прочее) являются самостоятельными объектами.

В случаях, когда различные помещения одного и того же здания (включая помещения, встроенные в здания) имеют различных собственников (в том числе при приватизации квартир) или используются для различных видов деятельности, объектами классификации могут быть отдельные помещения.

В состав зданий входят коммуникации внутри зданий, необходимые для их эксплуатации, как-то: система отопления, включая котельную установку для отопления (если последняя находится в самом здании); внутренняя сеть водопровода, газопровода и водоотведения со всеми устройствами и оборудованием; внутренняя сеть силовой и осветительной электропроводки со всей осветительной арматурой, внутренние телефонные и сигнализационные сети, вентиляционные устройства общесанитарного назначения, подъемники и лифты.

Встроенные в здания котельные установки (бойлерные, тепловые пункты), включая их оборудование по принадлежности, также относятся к зданиям. Основные фонды отдельно стоящих котельных учитываются в соответствующих группировках.

Водо-, газо- и теплопроводные устройства, а также устройства водоотведения включаются в состав зданий, начиная от вводного вентиля или тройника у зданий, или от ближайшего смотрового колодца, в зависимости от места присоединения подводящего трубопровода.

Проводка электрического освещения и внутренние телефонные и сигнализационные сети включаются в состав зданий, начиная от вводного ящика или кабельных концевых муфт (включая ящик и муфты) или проходных втулок (включая сами втулки).

Фундаменты под всякого рода объектами, такими как котлы, генераторы, станки, машины, аппараты и прочими, расположенными внутри зданий, не входят в состав здания, кроме фундаментов крупногабаритного оборудования. Фундаменты этих объектов входят в состав установленных на них объектов, фундаменты крупногабаритного оборудования, сооруженные одновременно со строительством здания, входят в состав здания. Они, как и ряд других специализированных инженерно-строительных сооружений, являются неотъемлемыми составными частями самих зданий.

Передвижные домики производственного назначения (мастерские, котельные, кухни, АТС и пр.) и непроизводственного назначения (жилые, бытовые, административные и прочие) относятся к зданиям, установленное в них оборудование относится соответственно к машинам и оборудованию или другим группировкам основных фондов.

Какой ОКОФ указывать в декларации по налогу на имущество? Как использовать коды нового классификатора в декларации за 2017 год? Давайте разбираться.

Кто отчитывается

Все организации, которые платят налог на имущество, должны сдавать и декларацию по этому налогу. Представлять декларацию нужно по итогам налогового периода – календарного года (ст. 23 и п.1 статьи 386 НК РФ).

Если у организации нет основных средств, которые облагают налогом на имущество, то и сдавать декларации не требуется. Это следует из пункта 1 статьи 80, пункта 1 статьи 373 и статьи 374 Налогового кодекса РФ. Не сдают декларацию по налогу на имущество и индивидуальные предприниматели. Налог на имущество организаций они не платят в принципе.

Форма декларации по налогу на имущество утверждена приказом ФНС России от 31 марта 2017 № ММВ-7-21/271. Новую форму применяйте с 13 июня 2017 года при составлении отчетности за 2017 год. В том числе за неполный налоговый период.

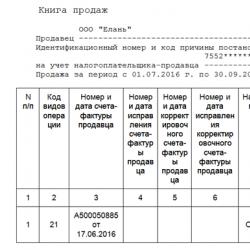

Строка 040 декларации: как в ней показать ОКОФ

В строке 040 декларации нужно указывать код ОКОФ. При этом с 1 января 2017 года введен в действие Общероссийский классификатор основных фондов ОК 013-2014 (СНС 2008). Какой ОКОФ указывать бухгалтеру?

В соответствии с указанным классификатором указывается код объекта недвижимого имущества по строке 040 «Код ОКОФ» раздела 2.1 налоговой декларации.

Формат строки 040 имеет 12 разрядов и соответствует структуре кода, принятой в данном классификаторе (XXX.XX.XX.XX.XXX).

В Письме ФНС России от 24.08.2017 N БС-4-21/ разъяснено, как внести старый код ОКОФ в новую отчетность по налогу на имущество организаций.

Cтроку 040 раздела 2.1 налогового расчета и имущественной декларации нужно заполнять так:

- старый код вносить с первой ячейки слева;

- разделители в виде точек не учитывать;

- в незаполненных ячейках ставить прочерки.

Напомним, в старом классификаторе код был девятизначным и без точек. Код по новому классификатору состоит из 12 знаков и разделителей в виде точек. Строка 040 новой отчетности по налогу на имущество организаций имеет соответствующий вид.

Декларацию по налогу на имущество нужно сдать в ИФНС по окончании каждого налогового периода. То есть по итогам года. Сделать это нужно не позднее 30 марта следующего года. Такой порядок установлен пунктом 3 статьи 386 Налогового кодекса РФ. Таким образом, декларацию по налогу на имущество, например, за 2017 года нужно сдать в срок не позднее 30 марта 2018 года.